22.04.2024

L’essor du GNL ou la maritimisation du gaz

Tribune

14 mai 2020

En 1964, le gaz naturel liquéfié (GNL) apparaît pour la première fois sur le marché mondial de l’énergie lorsqu’est inauguré le terminal d’Arzew, en Algérie. Les exportations se font alors par voie maritime vers la France. Pour ce faire, le gaz naturel est liquéfié en procédant à son refroidissement à -162°C, afin de réduire son volume par 600 avant le chargement à bord des méthaniers. La France s’affiche alors comme pionnière dans les techniques de transport du GNL[1].

Depuis, la consommation mondiale en gaz naturel n’a cessé d’augmenter pour répondre à la croissance de la demande en énergie primaire, mais aussi sous l’effet des politiques publiques, visant à réduire les pollutions atmosphériques et améliorer la santé publique. Chine, Inde et États-Unis, pour les plus importants d’entre eux, suivent cette voie. En outre, l’offre demeure abondante notamment grâce à la découverte de nouveaux gisements en offshore profond et ultra-profond et à l’exploitation des gaz non conventionnels[2]. Dans le même temps, la part de la liquéfaction progresse, faisant du marché du gaz un enjeu de plus en plus maritime.

Le GNL, gage de flexibilité

La liquéfaction du gaz naturel s’impose d’abord comme une nécessité pour son transport sur de longues distances ou par-delà les océans. Cela explique notamment pourquoi les plus grands importateurs de GNL sont éloignés des zones de production et uniquement reliés à ces dernières par la mer (Japon, Corée du Sud, Chine). A contrario, l’Europe occidentale, proche de ses gisements (mer du Nord, Norvège, Russie), importe environ 80 % de son gaz naturel par gazoducs.

Cependant, le GNL apporte aussi de la flexibilité qui peut procurer un avantage sur le plan stratégique : les États peuvent faire usage de cet atout, qu’ils soient exportateurs ou importateurs. Les pays exportateurs peuvent ainsi diversifier leurs débouchés pour ne pas dépendre d’un client unique. C’est, par exemple, le cas de la Russie qui a choisi le GNL pour exploiter ses champs gaziers de l’Arctique, près de la péninsule de Yamal, afin d’en exporter la production à la fois vers l’Europe, par gazoducs, mais également vers la Chine, alimentée par la route Nord au moyen de 15 méthaniers brise-glace. Mais le GNL est aussi un atout pour les pays importateurs, soucieux de sécuriser leurs approvisionnements énergétiques en diversifiant leurs fournisseurs ou en contournant des territoires peu sûrs ou hostiles par la voie maritime.

L’Inde, par exemple, développe ses installations de regazéification par lesquelles passe la totalité de ses importations de gaz naturel. Malgré sa proximité avec l’Iran et le Turkménistan qui possèdent d’importantes réserves en gaz, l’Inde, qui a un besoin croissant en gaz naturel, préfère l’importation par la mer, en provenance du Qatar, d’Oman, du golfe de Guinée, d’Australie et même des États-Unis, tant les tensions géopolitiques dans la région freinent les projets de gazoduc terrestre. Rappelons qu’initié dans les années 1990, le projet de gazoduc « TAPI », reliant Turkménistan-Afghanistan-Pakistan-Inde, n’a toujours pas vu le jour malgré les lourds investissements déjà réalisés par le Turkménistan sur son territoire depuis 2015[3]. Quant au projet de gazoduc Iran-Pakistan-Inde, la pression américaine exercée dans la région contre l’Iran semble avoir contribué à mettre le projet en sommeil. Enfin, même si elle ne les a pas clairement affichées dans le cadre du développement de ces projets, l’Inde semble avoir quelques réticences à mettre entre les mains du Pakistan une artère vitale pour son approvisionnement énergétique.

De même, l’Union européenne (UE) cherche à promouvoir le GNL pour sécuriser ses approvisionnements qui dépendent pour une grande part des importations par gazoduc, notamment de gaz russe[4]. Depuis plusieurs années, elle finance les terminaux de Kavala, près de Thessalonique en Grèce, et les interconnecteurs entre la Grèce et l’Italie mais aussi entre la Grèce et la Bulgarie. La Grèce pourrait ainsi devenir une nouvelle porte d’entrée du GNL à destination du marché européen grâce à sa position idéale proche des gisements récemment découverts en Méditerranée orientale et du débouché du canal de Suez, par lequel transitent les méthaniers Suezmax en provenance du Qatar. En outre, les anciens pays du bloc de l’Est, qui disposent d’un accès à la mer, investissent avec l’aide de l’UE dans des terminaux de regazéification, et ce, parfois, au détriment de toute logique économique. Chacun des pays baltes s’est ainsi doté d’un terminal de regazéification alors qu’un seul aurait suffi pour alimenter les trois pays. Les États-Unis profitent de la volonté de l’UE de sécuriser ses approvisionnements et de diminuer sa dépendance au gaz russe pour écouler leur production excédentaire sous forme de GNL.

Bien que séduisante, cette flexibilité reste toutefois relative. En effet, les efforts financiers à consentir pour le développement d’une chaîne de valeur GNL sont tels qu’un opérateur gazier investit rarement dans des infrastructures sans avoir signé au préalable des contrats de long terme avec les clients intéressés. Le GNL n’efface donc pas totalement les dépendances entre pays, même si ces dépendances présentent l’avantage de n’être que contractuelles, donc virtuelles et non pas physiques, comme peut l’être la dépendance à l’approvisionnement par gazoduc.

Par ailleurs, la géographie conditionne le potentiel de flexibilité et donc de sécurité apportée par le GNL. Ainsi, quand un pays dispose de plusieurs façades maritimes ou d’une ouverture complète sur un océan, ce qui est le cas de la France, les approvisionnements par GNL renforcent sa sécurité énergétique. En revanche, lorsque ses accès à la mer sont limités, ce qui impose le transit des méthaniers par un chenal peu sûr comme le détroit d’Ormuz dans lequel circulent 24 % du volume des échanges de GNL dans le monde, la flexibilité est beaucoup moins évidente.

Un marché en forte croissance

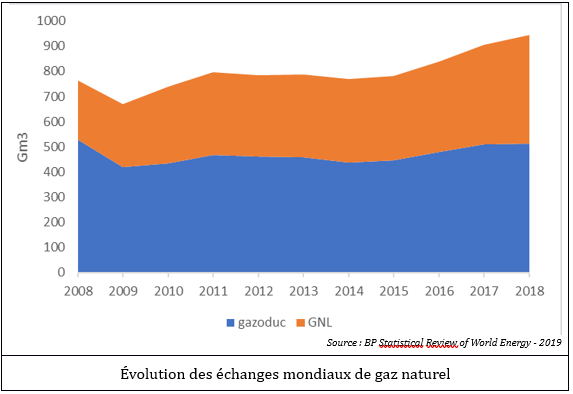

La croissance des échanges de gaz naturel sur les marchés interrégionaux s’élève à 39 Gm3 en 2018, soit plus du double de la croissance annuelle moyennée sur les dix dernières années. Une situation qui s’explique principalement par les exportations de l’Australie (15 Gm3), des États-Unis (11 Gm3) et de la Russie (9 Gm3). Quant à elle, la Chine participe à plus de la moitié de la croissance aux importations (21 Gm3). Et en 2018, cette croissance passe essentiellement par la mer, puisque sur les 39 Gm3 d’augmentation, 37 sont attribuables au GNL à la suite de la mise en service et à la montée en puissance de nouvelles usines de liquéfaction en Australie (FLNG Prelude), en Russie (Yamal LNG) et aux États-Unis. En dix ans, la part du GNL dans les échanges internationaux de gaz naturel est passée de 30 à 45 % (cf. la figure ci-dessous).

Cette maritimisation du marché du gaz se traduit par des transformations visibles sur les mers. D’abord, l’activité de la flotte mondiale des méthaniers est celle qui a connu la plus forte croissance depuis dix ans (croissance annuelle de 6,1 % entre 2010 et 2018, contre 3,7 % pour l’ensemble des autres flottes)[5]. Ensuite, la multiplication des gisements offshores profonds et ultra-profonds s’est accompagnée de l’apparition de nouveaux objets flottants et géants que sont les FLNG[6] et les FSRU[7]. Enfin, les ports se transforment en accueillant de nouveaux terminaux de liquéfaction dans les pays exportateurs et de nouveaux terminaux de regazéification dans les pays importateurs.

Pour protéger ces nouvelles activités importantes, voire vitales, les marines militaires se renforcent en conséquence. Face à la montée de la puissance chinoise en Asie, l’Australie a fait le choix d’acquérir 12 sous-marins océaniques, destinés notamment à protéger ses gisements offshores répartis tout au long de la côte Nord. Après la découverte de gisements de gaz naturel dans sa ZEE, le Sénégal a commandé au consortium français Kership, en 2019, trois patrouilleurs hauturiers qui viendront considérablement renforcer la flotte sénégalaise en 2022. Pour la première fois de son histoire, le Sénégal sera alors doté de missiles mer-mer et mer-air fournis par MBDA. Dernier exemple, la République de Chypre a signé un contrat pour l’achat de missiles sol-air et sol-mer en 2019, et négocie actuellement l’achat de deux patrouilleurs de haute mer, pour contrer la menace turque dans sa ZEE.

Le GNL et la France

En 2018, 30 % du gaz naturel consommé en France a été importé par la mer sous forme de GNL, transitant par les terminaux méthaniers de Fos-Tonkin, Fos-Cavaou, Montoir et Dunkerque. La capacité de ces derniers permet d’absorber deux fois le volume actuellement traité, ce qui offre à la France la possibilité d’augmenter sereinement ses importations par la mer, afin de moins dépendre des importations continentales par gazoduc. Cela lui permet aussi de devenir un point d’entrée pour desservir le marché européen et faire profiter les ports de Fos, Dunkerque et Montoir d’une activité économique bienvenue.

La majorité des importations provient du continent africain, principalement d’Algérie (31 %), du Nigéria (27 %) et d’Égypte (3 %). Vient ensuite la contribution des champs gaziers de la mer du Nord et l’Arctique, avec la Norvège (11 %) et la Russie (11 %), puis celle du Qatar (8 %) et enfin celle des Amériques (USA : 4 %, Pérou : 2 % et Trinidad-et-Tobago : 1 %). Dans un avenir proche, la croissance importante de l’offre américaine évoquée précédemment contribuera sans doute à augmenter significativement la part offerte aux importations vers la France.

Le GNL emprunte des routes maritimes qui ne sont pas toutes sûres. D’abord, le golfe de Guinée, où transite le quart du GNL importé en France, connaît une forte activité de piraterie (80 % des actes dans le monde en augmentation en 2019 de 50 % par rapport à 2018, selon le Bureau Maritime International). L’opération Corymbe participe à la sécurisation de cette voie maritime, également empruntée par les pétroliers, et de l’ensemble de la zone où opèrent d’autres navires de services battant pavillon français ou appartenant à des sociétés parapétrolières françaises (Total, Bourbon, etc). Au Nord du golfe de Guinée, la route maritime du GNL passe devant le Sénégal et la Mauritanie, au large desquels de nouveaux gisements viennent d’être découverts (Grand-Tortue, Yangaar et Teranga)[8]. Plus proches de la métropole que le Nigeria, ces gisements pourraient rapidement devenir une nouvelle source d’approvisionnement pour la France. La présence de la Marine nationale à Dakar et les liens de coopération entre la France et le Sénégal trouveraient là un regain d’intérêt.

Autre zone de tensions, étatiques cette fois, la Méditerranée orientale est convoitée depuis peu pour ses gisements gaziers du bassin levantin : Leviathan, Zohr, Aphrodite. En particulier, la République chypriote et la Turquie revendiquent les mêmes zones d’exploration conduisant la marine turque à entraver les travaux d’exploration de compagnies européennes telles ENI et Total, qui opèrent avec un permis chypriote. La présence de la Marine nationale dans la zone vise à assurer l’autonomie d’appréciation de la situation, notamment sur le théâtre syrien. Mais les intérêts de la France vont peut-être au-delà, dans la mesure où, d’une part, des entreprises françaises et européennes vont participer à l’exploration et sans doute à l’exploitation de ces champs, et, d’autre part, le GNL qui y sera produit pourrait approvisionner le marché européen. Une protection accrue des intérêts communautaires contre l’appétit turc est à rechercher auprès des membres de l’UE et dans ce cadre, la France, à travers la Marine nationale, pourrait jouer un rôle en cohérence avec sa vision de la politique européenne de défense. Tout en préservant ses intérêts, elle devra continuer à renforcer sa solidarité avec des États membres comme Chypre, qui paraissent bien démunis face à l’appétit turc.

La Méditerranée voit également passer la route maritime en provenance d’Égypte et du Qatar. Si ce dernier n’est pas le fournisseur principal de la France en gaz naturel liquéfié (8 %), il contribue cependant à hauteur de 31 % des importations de GNL pour l’ensemble des États membres de l’Union européenne. L’Italie et l’Espagne sont ainsi les États les plus fortement dépendants[9]. On trouve là une justification supplémentaire pour l’UE et pour la France de protéger le trafic franchissant les détroits d’Ormuz et de Bab el-Mandeb, soumis aux frictions permanentes entre les puissances régionales. La mission d’initiative européenne Agenor, qui regroupe l’Allemagne, la Belgique, le Danemark, la France, la Grèce, l’Italie, les Pays-Bas et le Portugal, paraît parfaitement répondre à ce besoin.

Conclusion

Comme dans de nombreux autres domaines (échanges de marchandises, échanges numériques, etc), la France ne peut éviter et doit prendre en compte cette nouvelle donne de la maritimisation du gaz naturel. D’abord, parce que ce n’est plus à terre mais bien en mer que sont découverts les nouveaux gisements, parfois à proximité de la ZEE française et presque toujours dans les zones d’intérêt de la France. Ensuite, parce que la nécessité de sécuriser les approvisionnements passant par la diversification des fournisseurs, l’importation de gaz naturel se fera de plus en plus sous forme de GNL, par la mer, en provenance d’horizons transocéaniques. À cet égard, le chiffre de la croissance des importations de GNL par les terminaux français est éloquent : +87 %[10] entre 2018 et 2019. Dans ce contexte de maritimisation du gaz, la Marine nationale voit ainsi ses missions potentielles s’élargir pour sécuriser les nouvelles voies d’approvisionnement et les intérêts de l’industrie française sur les nouveaux gisements offshore.

—————————————-

[1] Notamment avec les compagnies Gazocéan, Technigaz et Gaz Transport, fondées dans les années 1960 et dont l’une des descendantes, GTT, demeure leader dans la fabrication et la commercialisation des cuves à membranes pour les méthaniers.

[2] Notamment aux États-Unis qui est devenu pour la première fois en 2018 exportateur net de gaz naturel

[3] Maxime Jebali, « AMBASSADE DE FRANCE EN AZERBAÏDJAN SERVICE ÉCONOMIQUE AZERBAÏDJAN ET TURKMÉNISTAN », s. d., 5.

[4] Les 164 Gm3 de gaz russe importé par gazoduc représentent 38 % des importations dans l’Union européenne en 2018.

[5 ]DNV GL, « Maritime Forecast to 2050 – Energy Transition Outlook 2019 », 2019.

[6] FLNG : floating liquefied natural gas – unité flottante de liquéfaction et de stockage située sur un gisement, reliée à plusieurs puits d’extraction de gaz naturel et servant de point de chargement des méthaniers

[7] FSRU : floating storage and regazeification unit – unité flottante de stockage et de revaporisation permettant de délivrer du gaz naturel vers la terre à partir du GNL déchargé des méthaniers

[8] « Gisement de gaz au large du Sénégal et de la Mauritanie : « BP sera prêt à démarrer l’exploitation en 2022 » – Jeune Afrique », JeuneAfrique.com, 21 octobre 2019, https://www.jeuneafrique.com/mag/844496/economie/gisement-de-gaz-au-large-du-senegal-et-de-la-mauritanie-bp-sera-pret-a-demarrer-lexploitation-en-2022/.

[9] Le Qatar fournit 79 % du GNL importé par l’Italie soit 9 % de la consommation en gaz naturel de ce pays et 23 % du GNL importé par l’Espagne soit 11 % de la consommation de ce pays.

[10] « France : le « retour massif » du GNL, fait marquant de 2019 pour GRTgaz | Connaissances des énergies », 24 janvier 2020, https://www.connaissancedesenergies.org/

Article publié en partenariat avec le Centre d’études stratégiques de la Marine (CESM)