24.10.2024

Petit focus sur la tectonique de l’intérêt général

Tribune

15 mai 2019

Après l’incendie de Notre-Dame de Paris et l’élan de générosité qui en a suivi, de vifs débats ont animé le monde du mécénat. L’écrivain Frédéric Lenoir dans un article, publié le 20 avril 2019 dans le journal Le Monde, s’est écrié au sujet de la reconstruction de Notre-Dame : « Pourquoi opposer les causes ? (1) ».

Que l’on ne se méprenne pas, le sujet ne se limite pas à la question de la « hiérarchie dans la souffrance », pour reprendre le titre d’un article de Rony Brauman publié le 1er octobre 1995 sur le site de réflexion Le CRASH abrité par la fondation Médecins Sans Frontières (MSF) (2).

Il s’agit là, dans un contexte économique, budgétaire et financier perturbé, de la partie émergée de l’iceberg. En effet, le sujet porte à la fois sur le modèle économique de la générosité et sur les tentations d’optimisation patrimoniale et fiscale de certains grands capitaines d’entreprise à travers les concepts « d’intérêt social » et de « Bien commun » que l’on retrouve dans les discussions autour de la loi PACTE (3) et dans le plaidoyer de l’avocat Xavier Delsol au sujet de la fondation actionnaire (4).

Un contexte économique, budgétaire et financier qui « bouscule » l’écosystème des organismes d’intérêt général

La polémique évoquée par Frédéric Lenoir n’est pas nouvelle, mais connaît un énième épisode en raison du contexte baissier des dons en France qui a marqué l’année 2018 : -4,2% selon le syndicat France générosités. Toujours selon France générosités, cette baisse « inédite » est due au fait que le système fiscal a été « bousculé » en raison notamment de la suppression de l’impôt de solidarité sur la fortune (ISF) au profit de l’impôt sur la fortune immobilière (IFI), du prélèvement à la source (PAS) et de l’augmentation de la contribution sociale généralisée (CSG) sur certains revenus (5).

Si l’on ajoute à cela, la politique de maîtrise des finances publiques voulue par l’État, y compris à destination des collectivités locales selon l’article 13 de la loi N°2018-32 du 22 janvier 2018 de programmation des finances publiques pour les années 2018 à 2022 (6), on comprend la nervosité des organismes d’intérêt général. En effet, le plafonnement de l’augmentation des dépenses de fonctionnement peut avoir une incidence directe sur les associations. Et c’est sans compter sur la baisse des contrats aidés transformés en parcours emploi compétences.

Cette nervosité conduit les organismes non lucratifs à revisiter les dispositifs de financement de leurs activités.

La recherche de financements dits innovants rogne-t-elle ou étend-elle le champ de l’intérêt général ?

En décembre 2013, un rapport sur « Les financements innovants des associations et fondations » (7), réalisé par le Centre d’Étude et de Recherche sur la Philanthropie, France générosité, l’Association française des fundraisers et le Crédit coopératif, avait déjà prophétisé en ces termes :« innover dans la collecte de fonds constitue à la fois une nécessité pour les organismes (…) une urgence pour l’ensemble du secteur pour continuer d’exister ». On pourrait être tenté avec un peu de malice d’ironiser sur le tour de force des auteurs : en 57 pages, il n’est donné aucune définition de l’innovation et dans les faits, beaucoup tournent autour de l’amélioration des techniques de markéting : « Il n’existe pas actuellement une définition précise et partagée de ce qu’est un financement innovant (…) ce qui compte, c’est ce qui va permettre d’augmenter les ressources, pas le caractère innovant en soi. »

Mais on aurait bien tort de croire que l’immobilisme est de mise. L’ingénierie fiscale de la générosité ne se limite pas à l’exégèse. Sa visée est bien de « bousculer » l’écosystème fiscal, pour reprendre l’expression de France générosités. La proposition N°35 du rapport « Pour une politique de vie associative ambitieuse et le développement d’une société de l’engagement » (8) publié en mai 2018 et introduit par Philippe Jahshan, président du Mouvement associatif, en est une vive illustration. Les auteurs du rapport ne font rien de moins que de proposer de « supprimer l’adverbe « significativement » dans le rapport entre activités lucratives et non lucratives pour permettre aux associations de continuer à remplir leur mission, tout en adaptant leur modèle économique via la mobilisation de nouveaux types de ressources ».

Autrement dit, il s’agirait d’accroître la part de l’activité véritablement business des associations au regard des autres modes de financement sans pour autant les faire basculer en totalité vers la fiscalité des entreprises. Cela reviendrait à modifier de manière substantielle la frontière qui ceint l’intérêt général. En effet, sur le plan fiscal, l’intérêt général des organismes se déduit de l’absence d’activité lucrative au sens du §1 de l’article 206 du code général des impôts (CGI), de leur gestion désintéressée (article 261 7 1° du CGI) et de leur fonctionnement non limité à un cercle restreint de personnes. Certes, ces 3 conditions connaissent des marges d’appréciation au regard des faits qui marquent l’activité des organismes, mais le changement préconisé n’est vraiment pas anodin (9).

En effet, il y a tout lieu de croire que l’accroissement de la part lucrative des organismes d’intérêt général mettrait en tension les sujets portant sur la sectorisation et la filialisation des activités lucratives, le régime mère filiales des articles 145 et 216 du CGI, mais aussi de manière plus large ceux relatifs à la TVA, à l’impôt sur les sociétés et aux impôts locaux et bien sûr les notions de sponsoring et de mécénat (10).

Ces changements auraient corrélativement un impact sur la place dans les organismes à but non lucratif des salariés en charge de l’activité business, c’est-à-dire de la commercialisation des savoir-faire et peut-être même des brevets, par rapport à ceux travaillant dans le secteur non lucratif. Les sujets portant sur le management, mais aussi sur la gouvernance ne manqueraient pas non plus de venir nourrir les débats en raison même des profils de recrutement des salariés et des élus. Tout cela conduirait les organismes à repenser leur positionnement stratégique pour dégager leur « avantage concurrentiel » : quelle identité (« la culture organisationnelle ») et quelle organisation (« la capacité stratégique ») au regard de l’environnement (« La dynamique concurrentielle ») pour reprendre la terminologie de Richard Déry. (11)

Si les organismes non lucratifs lorgnent sur les activités lucratives, un mouvement inverse se dessine : d’aucuns voient dans les associations et les fondations des outils d’optimisation patrimoniale.

« La (trop) rare fondation actionnaire ?

Dans le dossier « La (trop) rare fondation actionnaire » (12) publié en mai 2018 dans Juris-association, Xavier Delsol, du cabinet d’avocats Delsol avocats, regrette les freins qui nuisent au développement de la fondation actionnaire qui pourtant existe sur le papier depuis 2005 à travers l’article 18-3 modifié de la loi 87-571 du 23 juillet 1987 (13). La fondation actionnaire est un organisme qui possède une entreprise via la détention de titres et la majorité des droits de vote ou la minorité de blocage.

Il regrette le faible recours à ce « modèle hybride alliant capitalisme de long terme et service d’une mission d’intérêt général ». En effet, les buts de ce type de fondation, selon Xavier Delsol, sont la pérennité de l’entreprise, la protection du capital contre les OPA hostiles, mais aussi la préservation de l’emploi, la transmission des valeurs du chef d’entreprise, la lutte contre les délocalisations tout en réinvestissant les profits dans le développement avec « une politique raisonnable de distribution des dividendes ». Le concept d’« intérêt social » rejoint celui d’« utilité sociale » que l’on trouve dans le bulletin officiel des finances publiques (BOFIP), qui porte sur l’analyse de la situation concurrentielle des organismes d’intérêt général, situation qui peut les conduire sur la voie de la lucrativité ( la fameuse règle des « 4 P », produit, public, prix et publicité, décrite au BOI-IS-CHAMP-10-50-10-20-20170607). (14)

Mais après une phase d’euphorie lors de la discussion sur la loi PACTE (15) pour justement lever les freins identifiés que seraient la fiscalité sur les successions, le principe de spécialisation de la fondation et les règles de gouvernance des fondations, « le passage du texte au Sénat en février dernier a totalement édulcoré, voire dénaturé, l’esprit du texte en supprimant pour ce « fonds de pérennité » l’adossement à un fonds de dotation et la possibilité de financer des œuvres d’intérêt général. » (16)

En tout état de cause, les mouvements de convergence des organismes non lucratifs et des entreprises commerciales et industrielles posent avec plus d’acuité les questions de sécurité juridique et fiscale.

Sécuriser les organismes non lucratifs notamment face à l’accroissement des financements innovants ou plus exactement de leur rapprochement de la fiscalité des entreprises

Le rescrit fiscal est la réponse que l’administration fiscale apporte à une question posée par une personne portant sur l’interprétation des textes fiscaux (article L80 A du Livre des procédures fiscales (LPF) ou sur l’interprétation d’une situation de fait concernant ladite personne(article L80 B du LPF). On parle de rescrit général dans ce dernier cas. Sous conditions, cette décision individuelle, formelle et administrative, est opposable à l’administration elle-même, ce qui constitue une garantie contre ses changements de doctrine, autrement une sécurisation fiscale. On retrouve ces rescrits anonymisés dans le Bulletin officiel des finances publiques (BOFIP) (17).

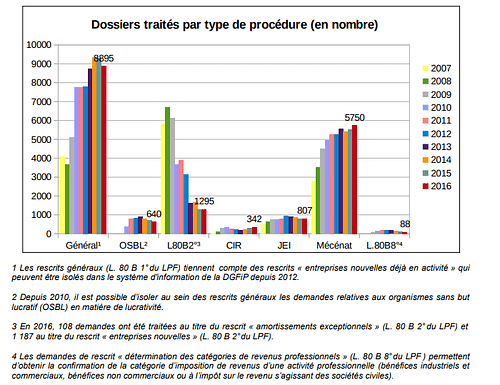

Les organismes à but non lucratif, comme les autres contribuables, sont consommateurs de cette garantie. Les « Rapports d’activités en matière de rescrits fiscaux » (18) publiés par l’administration fiscale confirment cette observation : entre 2008 et 2017, ce sont plus de 17 500 demandes annuelles que la Direction générale des finances publiques a (DGFIP) traitées.

Le rapport 2017 ci-dessous détaille les demandes de rescrit général. Celles relatives à la lucrativité ne sont pas négligeables, même si elles semblent diminuer : 640 en 2016 ; 726 en 2015. En revanche, les rescrits mécénat progressent et atteignent 32 % des dossiers traités en 2016.

En écho à ce que nous avons écrit précédemment, l’administration fiscale voit dans ce recours au rescrit « les besoins croissants de financement des associations, en raison de la baisse des dotations des collectivités publiques. » Elle y voit également l’expression d’un besoin de sécurité juridique. Tout cela est fort logique : plus on s’approche de la frontière entre lucrativité et non lucrativité, plus le risque fiscal augmente et plus il doit être géré.

Cela dit, les auteurs du rapport « Pour une politique de vie associative ambitieuse et le développement d’une société de l’engagement », regrettent que les traitements « du caractère d’intérêt général d’une association par l’administration fiscale (…) [puiss]ent varier d’un territoire à l’autre, créant une grande insécurité pour l’ensemble des associations ou fondations concernées. »

Cette analyse n’est pas corroborée par les données de l’administration fiscale. En effet, le taux des demandes de second examen des rescrits que ce soit sur le plan départemental ou national est de l’ordre de 3%. Cela étant, l’administration fiscale reconnaît qu’elle a fait un effort de formation des agents, de communication et qu’elle organise des réunions de coordination.

L’intérêt général à nouveau sous tension ?

Dans un rapport public de 1999 portant sur des « réflexions sur l’intérêt général », le Conseil d’État concluait en ces termes : « C’est sans doute dans une éthique de la responsabilité que pourront être recherchées les initiatives, notamment dans l’ordre de l’éducation, propres à encourager des citoyens libres à se réapproprier les valeurs de solidarité, ciment du bien vivre ensemble de la société. Ainsi conforté, l’intérêt général, idée neuve il y a deux cents ans, contestée aujourd’hui, pourra retrouver suffisamment de vigueur et de légitimité pour contribuer à éclairer les fins de la société dans le siècle à venir. » (19)

Qu’en sera-t-il du mouvement de convergence des deux mondes que constituent le business et le non-profit si d’aventure il devait se confirmer ? À qui le destin abyssal ? À qui les sommets ? Il n’est pas sûr que la convergence s’épanouisse dans la coopération, car l’élargissement du champ de la concurrence peut constituer en soi un risque sismique.

———————————————-

Note : Le code général des impôts et le livre des procédures fiscales sont en ligne sur https://www.legifrance.gouv.fr

- https://www.lemonde.fr/idees/article/2019/04/20/recontruction-de-notre-dame-pourquoi-opposer-les-causes_5452822_3232.html

- https://www.msf-crash.org/fr/publications/guerre-et-humanitaire/y-t-il-une-hierarchie-dans-la-souffrance

- https://www.legifrance.gouv.fr/affichLoiPreparation.do?idDocument=JORFDOLE000037080861&type=general&typeLoi=proj&legislature=15

- https://droit-des-affaires.efe.fr/2019/03/07/fonds-de-perennite-quel-nouveau-cadre-pour-les-fondations-dactionnaires-selon-la-loi-pacte/

- http://www.francegenerosites.org/baisse-de-generosite-2018/

- https://www.legifrance.gouv.fr/affichTexte.do?cidTexte=JORFTEXT000036526027&categorieLien=id

- http://www.cerphi.org/wp-content/uploads/2011/05/les_financements_innovants_des_associations_et_fondations_etat_des_lieux_et_perspectives_.pdf

- https://www.associations.gouv.fr/IMG/pdf/rapport_complet_chantier_vie_asso_lma.pdf

- http://bofip.impots.gouv.fr/bofip/ext/pdf/createPdfWithAnnexePermalien/BOI-IR-RICI-250-10-10-20160726.pdf?doc=5825-PGP&identifiant=BOI-IR-RICI-250-10-10-20160726

- http://bofip.impots.gouv.fr/bofip/6476-PGP.html?identifiant=BOI-BIC-RICI-20-30-10-20-20150805

- Richard Déry, Le tétraèdre stratégique, Edition JFD, Montréal : Edition JFD,2009

- https://www.delsolavocats.com/IMG/pdf/20180501-juris_associations_-_xd.pdf

- https://www.legifrance.gouv.fr/affichTexte.do?cidTexte=LEGITEXT000006069014

- http://bofip.impots.gouv.fr/bofip/2358-PGP.html

- https://www.legifrance.gouv.fr/affichLoiPreparation.do?idDocument=JORFDOLE000037080861&type=general&typeLoi=proj&legislature=15

- https://droit-des-affaires.efe.fr/2019/03/07/fonds-de-perennite-quel-nouveau-cadre-pour-les-fondations-dactionnaires-selon-la-loi-pacte/

- https://www.impots.gouv.fr/portail/bofip-impots-les-derniers-rescrits-publies

- https://www.impots.gouv.fr/portail/rapports-dactivite-en-matiere-de-rescrits-fiscaux

- http://www.conseil-etat.fr/Decisions-Avis-Publications/Etudes-Publications/Rapports-Etudes/Reflexions-sur-l-interet-general-Rapport-public-1999