17.07.2024

Va-t-on vers une pénurie d’uranium ?

Tribune

30 janvier 2024

L’uranium est à la base de l’industrie nucléaire. C’est grâce à cet élément fissible qu’un réacteur est capable de fournir de la chaleur et de l’électricité. Or, depuis le début de l’année, le prix spot de l’uranium dépasse le seuil symbolique des 100$ la livre, après une hausse de plus de 100 % en seulement une année.

Cette augmentation s’explique avant tout par le regain d’intérêt pour l’atome, qui selon l’Agence internationale de l’énergie devrait prendre une part plus importante dans le mix énergétique mondiale, comme l’atteste l’engagement de 22 pays à la COP28 pour tripler le potentiel nucléaire mondial d’ici 2050.

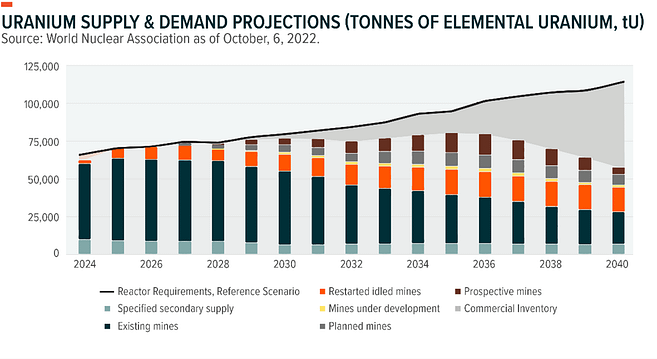

Mais cet enthousiasme intervient sur un marché de l’uranium que certains qualifieraient de chroniquement morose, où la succession d’accidents nucléaires n’a cessé de refréner le développement de la filière, tandis que l’offre d’uranium a presque systématiquement excédé les besoins, la faute à des stocks abondants hérités des priorités stratégiques de la guerre froide. Un décalage qui explique que les cours n’ont que rarement excédé les 80$, or, rares sont les mines qui peuvent dégager une rentabilité avec des prix aussi bas. Ce faisant, les capacités sont aujourd’hui limitées, alors que la demande augmente rapidement et devrait croitre de 27 % d’ici 2030.

Dans ce contexte s’ajoutent des facteurs géopolitiques, qui accentuent l’incertitude des acteurs économiques et avec elle la hausse des prix. Le coup d’État au Niger, deuxième fournisseur de l’Union européenne en 2022, alimente bien entendu les appréhensions. L’influence de plus en plus marquée de la Russie et de la Chine soulève également des inquiétudes. En effet, les deux États disposent d’une industrie nucléaire dynamique en forte demande de combustible, et ne cachent pas leurs ambitions commerciales, notamment dans l’extraction et la valorisation de l’uranium.

Au Kazakhstan, la Russie a su garder une influence sur les activités extractives. Malgré les prises de distance d’Astana, le Kremlin maintient ses participations dans les mines kazakhes qui contribuent à plus de 40 % de la production mondiale d’uranium.

En Namibie, la Chine contrôle l’essentiel des réserves par l’intermédiaire de ses entreprises d’État, CNNC, CNUC et CGN-URC. En ce qui concerne les pays qui disposent de ressources encore sous-exploitées, comme la Tanzanie ou le Botswana, les deux puissances se sont déjà positionnées pour financer de futurs projets. Quant au Niger, qui s’avère déterminé à réorienter ses exportations pour s’affranchir de ses anciens partenaires, la Chine y dispose déjà d’une concession et la Russie multiplie les gestes diplomatiques à son égard.

Mais à ces facteurs géopolitiques et économiques s’ajoutent encore d’autres enjeux, à commencer par la diversification programmée des technologies nucléaires, entre les Small Modular Reactor (SMR), Advanced Modular Reacator (AMR) et autre Small Nuclear Power Reactor (SNPR), qui promettent un usage plus courant, décentralisé et potentiellement plus couteux en uranium. Des perspectives qui par ailleurs questionnent les capacités de l’industrie nucléaire, par nature concentrées et fortement réglementées, à s’adapter dans ce paysage énergétique qui s’annonce complexe.

Pour autant, il n’y a pas de crise et encore moins de pénurie d’uranium en vue. Car si hausse des cours il y a, cela n’aura que peu d’impact sur le prix final de l’électricité nucléaire, dont la part du combustible est marginale et sécurisée par des stocks nationaux et des contrats long terme. Au contraire, la reprise des cours permet de relancer des exploitations fermées par manque de rentabilité. C’est le cas en Namibie (Langer Heinrich), au Canada (McClean Lake), aux États-Unis (Christensen Ranch) et au Malawi (Kayelekera).

Il ne faut pas non plus accuser la Chine et la Russie de vouloir asphyxier les capacités nucléaires de l’Occident. Non seulement ils n’en ont pas les moyens, mais leurs intérêts sont avant tout de satisfaire leurs propres besoins et de développer leurs attractivités, sur un marché en pleine expansion, où les Occidentaux ne sont pas les seuls à interagir. Il est par ailleurs faux de parler d’axe sino-russe alors que les deux pays sont clairement en compétition pour l’acquisition de minerais et l’exportation de leurs propres technologies nucléaires.

Si crise de l’uranium il doit y avoir, elle n’est donc pas pour tout de suite. Pour autant, cet échauffement des marchés nous rappelle que le nucléaire, comme toute source d’énergie, repose sur des matières premières et par extension des importations qui peuvent être des facteurs de vulnérabilités. Un impensé, notamment en France, où les approvisionnements en uranium ne sont toujours pas comptabilisés dans le taux d’indépendance énergétique du pays.

________________________

Sources complémentaires :

Alexander Boytsov, « Point de vue d’un initié sur la production d’uranium : état, perspectives et défis », dans L’uranium : De la prospection à la remédiation, Bulletin de l’ Agence internationale de l’énergie atomique, ( Vienne : AIEA, juin 2018) : 28-29.

Agence internationale de l’énergie atomique, Global Inventories of Secondary Uranium Supplies, IAEA Tech-doc Series, (Vienne : AIEA, 2023).

Nuclear Energy Agency & International Atomic Energy Agency, Uranium 2022: Resources, Production and Demand, OECD Publishing, (Paris : NEA, 2023)

World Nuclear Association, « Uranium Markets », juillet 2023.

OEC, « Fuel elements non-irradiated, for nuclear reactors », 2023.