17.07.2024

Métaux stratégiques : et si les pays producteurs se regroupaient en cartel du type OPEP ?

Presse

23 novembre 2022

Les matériaux stratégiques ou critiques constituent ainsi aujourd’hui un enjeu majeur des politiques de décarbonation mondiales qui impose de réfléchir à trois questions : (1) la disponibilité géologique des minerais, (2) la dépendance stratégique des pays consommateurs et (3) la cartellisation de certains marchés de métaux, à l’image de l’Organisation des pays exportateurs de pétrole (OPEP).

Ce dernier point revêt une acuité et une actualité toutes particulières depuis que l’Indonésie, premier producteur mondial de nickel, s’est interrogée fin octobre 2022 – par la voix de son ministre de l’Investissement Bahlil Lahadalia auprès du Financial Times – sur la possibilité de créer un cartel des principaux pays producteurs de métaux des batteries.

Des marchés particulièrement concentrés

Cependant, maintenir dans le temps des organisations souhaitant influencer les prix sur les marchés se heurte à deux difficultés.

La première tient aux outils utilisés, comme les quotas de production ou d’exportations ou les taxes à l’exportation. Sans la mise en place d’une instance de contrôle, il est très difficile de s’assurer à court terme de la réalisation des objectifs assignés pour chacun des pays membres. Cela incite certains pays producteurs à profiter des réductions de production des autres partenaires sans s’y associer et à se positionner ainsi en passager clandestin.

La seconde difficulté tient à l’hétérogénéité des pays membres de l’organisation. L’incitation à entrer dans une organisation et à respecter les accords dépend de variables en rapport avec le marché (poids dans la production et dans les exportations, part dans les recettes d’exportations globales d’un pays), des réserves estimées, mais également d’autres facteurs économiques et sociaux (niveau de diversification et positionnement dans la chaîne de valeur, niveau du PIB, taille de la population). L’OPEP, aujourd’hui composée de 13 membres, apparaît comme la seule organisation à avoir survécu à la volatilité des prix du marché du pétrole depuis plus de 60 ans. Elle est même, dans certaines situations, considérée comme une force stabilisatrice du marché.

En ce qui concerne les métaux stratégiques, ces difficultés sont aggravées par le fait que les marchés sont beaucoup plus concentrés en matière de réserves ou de production que celui du pétrole (voir tableau ci-dessous).

Niveau de concentration des marchés

Un triangle du lithium déséquilibré

Une cartellisation régionale sur le marché du lithium telle que celle actuellement envisagée par l’Argentine, la Bolivie et le Chili (près de 55 % des ressources potentielles en 2021), appelée triangle du lithium, pourrait par exemple paraître attractive. Toutefois, elle semble peu probable aujourd’hui.

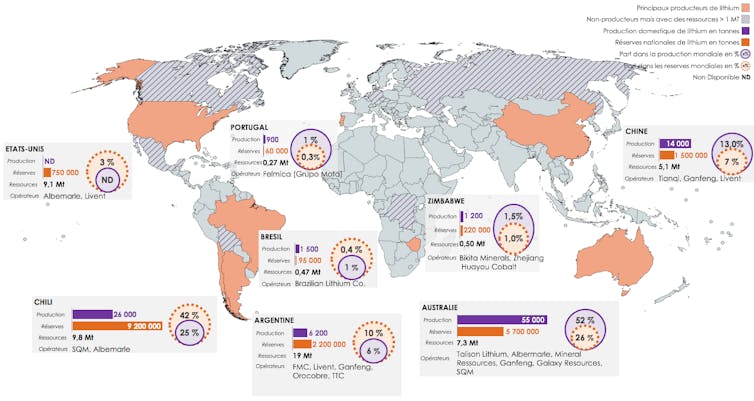

En effet, le Chili – deuxième producteur mondial – et l’Argentine – au quatrième rang – représentent plus de 30 % de la production mondiale et plus de 50 % des réserves, mais la Bolivie – premier pays détenteur de ressources localisées principalement dans le Salar d’Uyuni – produit très peu de lithium actuellement. Celle-ci ne figure même pas dans les producteurs mondiaux de l’Institut géologique américain (USGS, voir carte ci-dessous).

Production et réserves mondiales de lithium en 2021 (en tonnes)

U.S. Geological Survey, Mineral Commodity Summaries, janvier 2022. Carte créée avec Mapchart.net @IFP Energies nouvelles

Le rapport qu’entretient la Bolivie avec le lithium constitue en outre un sujet politique depuis près de trois décennies. Nationalisme des ressources et fermeture du pays depuis 2005, résistance des populations de la région de Potosi, volonté d’un meilleur partage des retombées des exploitations minières sur les populations locales et droits miniers peu définis ont bridé le développement des activités sur ce métal stratégique.

Coordenação-Geral De Observação Da Terra/INPE/Flickr, CC BY-SA

Pour le Chili et l’Argentine, la principale difficulté à se coaliser réside dans le rapport qu’entretiennent les différents gouvernements avec les investisseurs étrangers et aux compagnies minières internationales opérant sur leur territoire. S’il existe une société minière publique d’envergure au Chili (SQM) qui exploite le lithium (aux côtés d’une compagnie chinoise et d’une compagnie américaine), ce ne sont que des compagnies privées en Argentine.

Ainsi, sauf à envisager là encore une nationalisation des actifs miniers dont les conséquences sur les autres secteurs seraient potentiellement très dommageables, une cartellisation régionale reste peu envisageable. Il en est de même au niveau international avec, notamment, le premier producteur mondial australien (52 % de la production en 2021).

Le poids des majors…

En effet, le marché du lithium est, depuis plusieurs années, structuré par d’importantes majors intégrées verticalement qui se diversifient à la fois géographiquement et technologiquement (lithium de salar et lithium de roches). Ce facteur de stabilisation des chaînes de valeur internationales n’exclut toutefois pas un risque de développement d’un important pouvoir de marché de certaines entreprises.

Albemarle (compagnie américaine présente en Australie, au Chili, aux États-Unis), Livent (présente en Argentine, Australie, États-Unis), les deux compagnies chinoises Tianqi Lithium et Jiangxi Ganfeng Lithium (présentes sur l’ensemble des régions productrices) et la compagnie chilienne SQM (présente au Chili et en Australie) représentent plus de 80 % de la production mondiale en 2021, ce qui nécessite de dépasser la simple approche géographique de production nationale. En outre, ces compagnies ont de multiples participations croisées sur de nombreux territoires.

Au total, l’incertitude principale sur le marché du lithium ne porte pas tant sur la création d’un cartel de pays que sur le pouvoir de marché des majors qui pourraient brider l’entrée ou la montée en puissance de nouveaux acteurs sur le marché en influençant les processus de formation des prix.

Des situations politiques extrêmement différentes

En ce qui concerne le marché du nickel, comme s’agissant du marché du lithium, la question de l’exploitation des ressources minières nationales interroge le concept de cartellisation puisque, même en Indonésie, pays porteur de l’initiative, des entreprises chinoises ou brésiliennes réalisent une partie de la production.

Se pose en outre la question du type de gisements opérés. Au niveau mondial, les ressources sont composées à 60 % de dépôts de latérite (principalement en Asie du Sud-Est) et sont issues à 40 % de gisements de sulfures (Afrique du Sud, Canada, Russie). Or le nickel dit de classe 1 (teneur en nickel supérieure à 99,98 % contre moins de 99,98 % dans le cas du nickel de classe 2 utilisé principalement dans la fabrication d’acier inoxydable), pouvant servir à la production des sulfates de nickel employés dans la fabrication de batteries, est extrait des seconds et peu abondant en Asie.

[Près de 80 000 lecteurs font confiance à la newsletter de The Conversation pour mieux comprendre les grands enjeux du monde. Abonnez-vous aujourd’hui]

Il est possible de produire du nickel de classe 1 avec les dépôts de latérite présents en Indonésie, mais cela nécessite des investissements importants dans des technologies très intensives en énergie – investissements que l’Indonésie et les Philippines ont commencé à réaliser. Aujourd’hui, la majorité du nickel de classe 1 est issue des gisements opérés en Russie, en Australie et au Canada, des pays aux situations politiques et géopolitiques extrêmement différentes.

Si un cartel du nickel reste à ce jour peu probable, l’initiative de l’Indonésie n’est toutefois pas une surprise. Le pays a en effet entrepris en 2020 de mettre en place une politique interdisant l’exportation de minerais non transformés pour bénéficier de retombées économiques plus importantes en remontant la chaîne de valeur vers des produits à plus forte valeur ajoutée.

Le rôle central de la Chine

Au total, si la question d’une cartellisation des métaux des batteries reflète la volonté de certains pays d’affirmer leur rôle dans la transition énergétique mondiale, les caractéristiques spécifiques et les situations particulières de chacun des marchés de métaux nécessaires aux batteries empêchent de considérer le cartel comme l’option la plus probable.

Cela l’est d’autant plus eu égard au rôle majeur joué par la Chine dans le domaine. Comme près de 70 % des métaux des batteries sont aujourd’hui raffinés en Chine et que cette dernière produit plus de 65 % des batteries de véhicules électriques, un cartel questionnerait à coup sûr les alliances de l’empire du Milieu avec certains pays producteurs – ces derniers, faisant partie de l’initiative des routes de la soie, accueillant de nombreuses entreprises chinoises sur leur territoire et bénéficiant de financements ou prêts chinois.

Un autre obstacle à la formation d’un cartel des métaux des batteries mérite d’être signalé : le recyclage. Si ce secteur est encore peu développé, l’essor des plink text olitiques de recyclage fait aujourd’hui partie des priorités affichées et pourrait alors contrecarrer les tentatives de création d’un cartel. En outre, un cartel sur le cobalt ou le nickel inciterait à l’utilisation des batteries LFP (Lithium-Fer-Phosphate) pour le contourner.

Plus globalement, agiter le chiffon rouge de la cartellisation est une manière de montrer le rôle essentiel que les métaux sont appelés à jouer dans les relations internationales dans les années à venir. C’est aussi un moyen de mettre en avant que les métaux, à l’instar du gaz et du pétrole dans la géopolitique actuelle, pourraient devenir une arme économique et diplomatique dans la transition énergétique mondiale.

Emmanuel Hache, Économiste et prospectiviste, IFP Énergies nouvelles ; Pauline Bucciarelli, Doctorante, laboratoire EconomiX, CNRS, Université Paris Nanterre – Université Paris Lumières et Valérie Mignon, Professeure en économie, Chercheure à EconomiX-CNRS, Conseiller scientifique au CEPII, Université Paris Nanterre – Université Paris Lumières

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.