18.09.2024

Yuan-Euro-Dollar : un trio toxique d’interventions monétaires

Tribune

21 janvier 2016

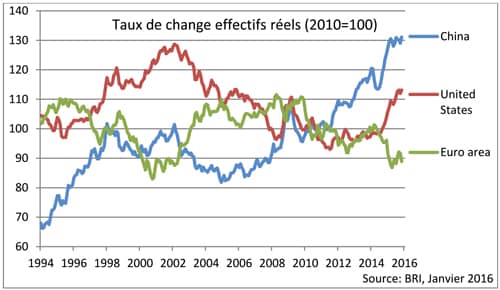

On a ainsi continué jusqu’à récemment à parler de sous-évaluation du yuan alors même que la devise chinoise connaissait, depuis dix ans, une phase d’envolée phénoménale, en termes effectifs réels (+60% environ). A partir de 2005, les autorités monétaires chinoises ont orchestré, notamment sous la pression du Congrès américain, une réévaluation du yuan par rapport au dollar, dans la durée. Face à la forte appréciation du dollar depuis 2014, il est dès lors devenu indispensable pour la Chine de retrouver une certaine flexibilité, de façon à freiner la chute de l’activité économique et à limiter les fortes tendances déflationnistes qui affectent son industrie. La banque centrale se contente pour cela d’aller dans le sens des marchés de capitaux qui désertent la Chine, en adaptant progressivement à la baisse son fixing quotidien, c’est-à-dire en introduisant plus de flexibilité et plus de « marché » dans son taux de change. L’argument de tous ceux qui militaient pour une libéralisation du yuan visant à empêcher la manipulation du taux par les autorités, se retourne ainsi contre eux puisque la Chine libéralise justement le yuan à un moment où les marchés le poussent non pas à la hausse mais à la baisse et sans hésitation. La volonté de limiter ou d’inverser l’appréciation générale du yuan est compréhensible, mais il convient de comprendre que, dans le régime de politique monétaire actuel, toutes les grandes zones se retrouvent confrontées à ce type de situation à un moment ou l’autre, ce qui rend ce système d’autant plus destructeur.

L’expression de « guerre des monnaies », en mobilisant l’imaginaire de la conquête, tend à voiler les situations catastrophiques auxquelles sont en réalité confrontées la plupart des grandes économies quand leurs responsables monétaires finissent par se résoudre à orienter le taux de change à la baisse. Jusqu’à ce que la surévaluation devienne extrême, les responsables politiques et les banquiers centraux d’aujourd’hui ont plutôt tendance à chérir l’idée d’une devise forte, conformément aux standards anti-inflationnistes en vigueur. Ce trait fondamental explique le fait que nous n’ayons guère affaire à une guerre des changes en temps réels mais à une succession de mouvements massifs sur plusieurs années, avec une alternance d’épisodes de sur-appréciation massive, de crise puis de dépréciation tout aussi importante. Au cours des dernières années, les dirigeants chinois en étaient ainsi venus à présenter la force du yuan comme le symbole d’un nouveau modèle économique haut de gamme. Ce nouveau modèle se reflétait dans des hausses de salaire importantes, la délocalisation des activités manufacturières les moins pointues vers l’Asie du Sud-Est et un certain dynamisme de la consommation. Evidemment, c’était vite oublier les conséquences de la bulle immobilière considérable et de la folle vague d’investissements qui ont été encouragées pour compenser les effets de la crise américaine de 2007. La bulle boursière sans précédent que les autorités ont encouragé (avec un bond de la bourse de Shanghai de 160% de juin 2014 à juin 2015) était censée soutenir la transition plus que délicate vers ce modèle… au moyen de la création de revenu financier artificiel.

Le cas chinois a cela de singulier que la surévaluation a fait suite à une longue histoire de manipulation du taux de change à la baisse, jusqu’au milieu des années 2000, alors même que le pays connaissait des excédents commerciaux massifs. Les effets désastreux de cette politique sur les voisins de la Chine, lors de la crise asiatique, et sur les grands pays développés, ont déjà fait couler beaucoup d’encre. Si cette politique hostile a fini par susciter une réprobation importante, la manipulation du taux de change sous couvert de relance monétaire brouille plus efficacement les pistes, qu’il s’agisse du dollar ou de l’euro. La dépréciation du dollar orchestrée par la Fed dans le cadre des phases successives de quantitative easing a particulièrement aggravé la situation non seulement de la zone euro mais aussi et surtout des pays émergents. Alors que ceux-ci faisaient face à une situation dramatique liée à l’effondrement des débouchés occidentaux, leurs forts taux de croissance de l’époque ont conduit de nombreux analystes à soutenir la thèse d’un prétendu découplage entre pays émergents et pays développés. Selon cette thèse, l’envolée des taux de change réels de ces pays n’était donc guère problématique mais symbolisait, au contraire, l’avènement de leur modèle économique. Non seulement cette dynamique s’est avérée dramatique pour leur compétitivité industrielle, mais elle a par ailleurs nourri un mouvement de carry trade historique, dont les conséquences financières sont une véritable bombe à retardement. Si la manipulation du taux de change du dollar a facilité la fragile reprise américaine, son fort rebond depuis 2014 n’en est pas moins problématique, pour l’économie américaine elle-même (et pour la solvabilité des marchés émergents). On voit revenir sur le devant de la scène l’idée selon laquelle le secteur manufacturier n’a plus guère qu’une importance très limitée, étant donné son faible poids dans le PIB, sur un mode intellectuel qui n’est pas sans rappeler la négation du problème du déficit commercial et du déclin industriel avant la crise de 2007.

De façon similaire, la dépréciation de l’euro qu’a implémentée la BCE pour tenter de ramener l’inflation de la zone euro vers son objectif de 2%, est lourde de conséquences, alors que la zone affiche déjà un excédent commercial de plus de 3% du PIB et l’Allemagne de presque 7%. Nous en revenons aux indépassables failles de conception et de gestion de la zone. Le taux de change de début 2014 était adapté à l’Allemagne mais pas aux pays les plus affaiblis par la crise. Un véritable rééquilibrage interne, dans le cadre ultra-rigide de l’euro, nécessitait des hausses de salaire plus importantes en Allemagne ; ce qui, dans le même temps, aurait soutenu un rebond de l’inflation européenne. La question salariale étant on ne peut plus polémique, la BCE de « Super Mario », comme l’appellent les golden boys gagas, s’est lancée dans l’aventure de la dévaluation par quantitative easing. La chute de l’euro, couplée à l’effondrement des prix des matières premières, a certes insufflé un peu d’oxygène dans l’économie européenne moribonde, mais aux dépends de la stabilité mondiale. Encore une fois, une grande zone économique, au lieu de régler un problème économique réel, en l’occurrence celui de la dynamique salariale intra-européenne, et la question de l’architecture de l’euro, a recours à une manipulation monétaire massive, qui ne parviendra pas même à régler ses problèmes de départ.

Depuis 2008, le taux de change effectif réel de l’euro s’est déprécié de presque 20%. Nous ne sommes ainsi pas loin de la chute massive de l’euro à la suite de son introduction en 1999. On ne peut imputer la baisse d’alors à une quelconque volonté des responsables européens qui, au contraire, la vécurent comme un humiliant désaveu de la part des marchés de change mondiaux. Cette chute avait eu comme corollaire l’envolée du dollar, à partir d’un niveau déjà très élevé. De 1995 à 2002, le dollar s’était ainsi élevé d’environ 30%, ce qui avait dévasté la compétitivité américaine. Le rebond de l’euro à partir de 2002 et la chute du dollar ne permirent pas de rétablir l’équilibre de l’économie américaine, qui à peine sortie de l’explosion de la bulle internet, allait s’engager, avec une partie de la périphérie de la zone euro, dans une bulle immobilière monumentale, avec la bénédiction et le soutien de la Fed et de la BCE. Les « actions héroïques » des banques centrales résonnent comme une alerte de danger immédiat.

[1] Voir par exemple la déclaration de Christine Lagarde : “In many respects, central banks have been the heroes of the global financial crisis”, le 23 août 2013 dans le cadre de la rencontre annuelle des banquiers centraux à Jackson Hole.