17.04.2024

Quelle géopolitique des bourses de matières premières ?

Tribune

18 janvier 2017

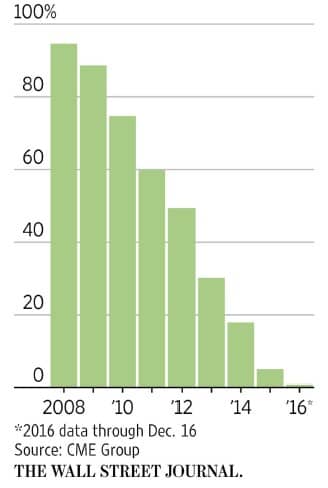

Figure 1 : Transactions non électroniques au NYMEX (options pétrolières) en % du total des transactions

Le marché à la criée : à l’origine des bourses de matières premières

Durant le 19ème et le 20ème siècle, la volatilité des prix n’était pas absente des marchés de matières premières et sur les marchés de matières premières agricoles, elle était même plutôt commune. Ainsi, il n’y a rien d’étonnant à ce que la première Bourse créée aux Etats-Unis, en 1848, le Chicago Board of Trade (CBOT), se soit spécialisée sur les marchés agricoles et alimentaires (blé, maïs, etc.) largement dépendants de la variable climatique, morcelés en matière de production et donc soumis in fine à une grande variabilité de l’offre. Fruit de la volonté de quelques hommes de rassembler les différents acteurs (producteurs, consommateurs et traders) au sein d’un même lieu d’échanges, les Bourses de matières premières se sont développées. L’histoire du Chicago Mercantile Exchange (CME) est à cet égard passionnante, la Bourse ayant été créée par quelques hommes passant une annonce dans un journal local pour attirer des personnes intéressées par l’organisation d’une bourse de commerce !

Dans de nombreux cas, les Bourses de commerce recèlent dans leur nom d’origine leur proximité avec le monde agricole : le Chicago Mercantile Exchange (CME), fondé en 1898 sous le nom de Chicago Butter and Egg Board ; le NYMEX créé par des laitiers de Manhattan s’appelait à l’époque de sa création le Butter and Cheese Exchange of New-York avant de se spécialiser dans la pomme de terre de Boston dans les années 1960 et l’énergie à la fin des années 1970, ou encore le New-York Board of Trade (NYBOT) composé du New-York Cotton Exchange (NYCE, 1870) et du Coffee Sugar and Cocoa Exchange (CSCE, 1882). Si les Etats-Unis revendiquent la naissance des Bourses de matières premières sur leur territoire durant la première moitié du 19ème siècle (CBOT, 1848), un récit relayé par la majorité des livres de trading, l’histoire nous apprend que la naissance du CBOT avait été précédée, dès 1697, par celle de la place boursière de Dojima au Japon, sur l’île d’Osaka durant la période Edo. Dès le 17ème siècle, cette Bourse de commerce organise la collecte des informations (prix, qualité) et innove dans la mise en place d’instruments modernes de gestion du risque (invention du contrat financier standardisé) pour le commerce et le stockage du riz. Cette denrée alimentaire est essentielle dans le Japon du 17ème siècle à la fois pour la sécurité alimentaire mais également pour le pouvoir des Shoguns qui le collectent sous la forme d’impôt. Pour lutter contre la très forte cyclicité du prix du riz, récolté à cette époque une seule fois l’an, la place de Dojima inventa les outils et la logistique de gestion du risque de prix sur les marchés de matières premières. Un lieu d’échange, une criée, a ainsi été créé pour permettre aux acteurs de réaliser leurs transactions d’achats ou de ventes de riz. Pour pallier aux difficultés d’écoute et au brouhaha des transactions, on y inventa le langage des signes du trading (Hand-signals) qui fit la gloire de la filmographie américaine sur le sujet. Enfin, Dojima innova dans des métiers secondaires comme ceux de Water-Men, individus dont la fonction se résumait à arroser les acteurs qui continuaient à négocier après la fin de la séance journalière ! Ce système imaginatif ne fut malheureusement pas conservé, Dojima et les autres Bourses de matières premières lui préférant l’utilisation de pétards, de Gongs chinois ou d’une cloche comme à Wall Street pour signifier le début et la fin de chaque séance.

A l’heure actuelle, les criées ont quasiment disparu ou ne traitent qu’une infime partie des transactions journalières. Ne subsistent dès lors au sein des Bourses que des contrats financiers ayant pour sous-jacents des matières premières. Cette dynamique avait fait dire à Schiller, Prix Nobel d’économie en 2013 que « le seul café disponible au CBOT était celui de la machine à café ».

Le pétrole : un marché financier en expansion depuis le milieu des années 1970

Paradoxalement, alors que le pétrole est l’une des matières premières les plus échangées (en volume et en valeur), l’intérêt pour les contrats énergétiques est venu tardivement sur les bourses de matières premières. Les rapports commerciaux observés jusqu’au premier choc pétrolier de 1973 expliquent largement ce paradoxe. En effet, dominée par des compagnies internationales intégrées (les 7 sœurs) jusqu’à la fin des années 1960 et régie par des contrats pluriannuels, la filière n’offrait pas le facteur attractif pour les acteurs des bourses de matières premières, à savoir une forte volatilité des prix. Les chocs pétroliers successifs de 1973 et de 1979 vont ainsi marquer une nouvelle ère pour les différents acteurs de l’économie mondiale avec l’introduction et la généralisation de l’instabilité et de la volatilité sur les marchés énergétiques.

En 1971, le New-York Cotton Exchange a été la première Bourse de commerce à s’intéresser aux contrats à terme pour les matières premières énergétiques, avec le lancement d’un contrat sur le propane liquide. Cette tentative a été un échec en raison d’un volume de transactions limité, tout comme celle du New-York Mercantile Exchange (NYMEX), en octobre 1974, avec des contrats sur le fuel domestique et sur le fuel industriel. Peu développés avec un nombre trop faible d’acheteurs et de vendeurs, les marchés financiers n’offraient pas de garanties d’une gestion optimale du risque de prix à cette époque. La dynamique a toutefois été reprise par le NYMEX en 1978 avec le lancement simultané d’un contrat sur le fuel domestique et sur le fuel industriel et, au début des années 1980, avec le lancement d’un contrat sur l’essence (1981) et d’un contrat sur le pétrole brut (1983). Faute de transactions suffisantes (liquidité), le contrat sur le fuel industriel disparut rapidement, les autres connurent un essor à partir de 1981 suite à la dérèglementation des prix de l’énergie mis en place par l’administration Reagan et grâce à la libéralisation progressive des marchés financiers au début des années 1980.

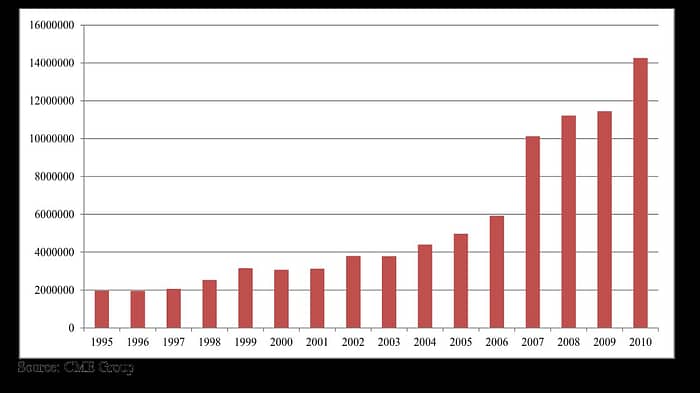

Figure 2 : Volume de transactions mensuel moyen du principal contrat pétrolier au NYMEX

La place de Londres créa de son côté l’International Petroleum Exchange (IPE) en 1980 et lança son premier contrat sur le fuel en 1981. Les succès parallèles du NYMEX et de l’IPE au début des années 1980 engendrèrent la demande de nouvelles autorisations d’ouverture de marchés auprès de la Commodities Futures Trading Commission (CFTC). Le Chicago Board of Trade (CBOT), en 1981, puis le Chicago Mercantile Exchange (CME), en 1982, lancèrent leurs propres contrats pétroliers.

Dans un contexte généralisé de dérèglementation, le Big Bang financier des années 1980 aux Etats-Unis et au Royaume-Uni a également révolutionné le fonctionnement des marchés. Les Bourses de matières premières vont importer tous les outils de la finance moderne (options, swap, produits dérivés…) pour permettre aux acteurs de gérer au mieux leur risque prix. Et comparativement aux décennies précédentes, les marchés de matières premières vont enregistrer une hausse marquée de leur volatilité dans le contexte de financiarisation des marchés, un mouvement qui s’accentuera sur la période 2000-2010 (Tableau 1).

Tableau 1 : Evolution de la volatilité supra-annuelle des prix des matières premières (en %)

Source : FMI, Calculs de la Banque de France

Note : La volatilité supra-annuelle est calculée comme l’écart-type des taux de croissance annuels des prix calculé par sous-périodes de 5 ans.

Dérèglementation, fusion et ère de l’électronique révolutionnent les marchés dans les années 2000

Les Bourses de matières premières ont connu de nouvelles dynamiques durant les années 2000, ces dernières transformant progressivement leur fonctionnement. D’une part, elles ont enregistré un mouvement marqué de consolidation. Ainsi, le Chicago Mercantile Exchange (CME) a racheté le CBOT en 2007, le NYMEX en 2008 et le Kansas City Board of Trade (KCBT) en 2012 ; l’ICE de son côté a consolidé ses activités en rachetant le NYBOT et le Winnipeg Commodity Exchange en 2007 et l’European Climate Exchange (ECX) en 2010 et le NYSE Euronext en 2013. Face à ces deux géants, la résistance s’organise et les contrepoids sont essentiellement asiatiques ! Les transactions sur les marchés de matières premières ont ainsi explosé sur les années récentes en Chine, en Inde, en Corée et à Singapour, mais également en Russie. D’autre part, les Bourses de matières premières ont enregistré un large mouvement de diversification. Les Bourses les plus importantes comme le CME ou l’ICE interviennent désormais sur l’ensemble des compartiments de marchés de matières premières, mais également sur les marchés d’actions et de dérivés climatiques. En l’espace de quelques années, elles sont devenues de véritables marchés financiers intégrés portés comme toutes les autres entreprises par une concurrence exacerbée.

En parallèle, ces marchés ont enregistré un large mouvement de dérèglementation que la crise de 2007-2008 n’a pas inversé. Aux Etats-Unis, le Président Clinton a signé le 21 décembre 2001, soit quelques jours avant son départ de la présidence américaine, le Commodity Futures Modernisation Act (CFMA) qui a profondément transformé le paysage des marchés dérivés de matières premières aux États-Unis. Le CFMA a permis d’introduire une plus grande flexibilité pour que de nouveaux acteurs financiers puissent opérer sur les marchés financiers du pétrole et des matières premières et un allègement des contraintes, notamment sur les limites de positions détenues par les acteurs.

Ces changements législatifs ou de supervision ont entrainé trois évolutions majeures dans la physionomie des marchés : une hausse marquée des volumes de transactions sur les marchés dérivés du pétrole[5], une concentration de la liquidité sur les échéances les plus courtes des contrats pétroliers et enfin l’augmentation de la part des acteurs non-commerciaux et de la spéculation dans les transactions globales[6].

Les Bourses de matières premières ont également enregistré une double évolution liée à l’informatisation des systèmes. Si la dynamique des transactions électroniques a débuté en 1971 avec le début de l’informatisation du NASDAQ, la période actuelle est clairement celle de la fin d’une époque avec la fermeture des dernières criées et seuls certains pans d’activités (Soja, Maïs, etc.) ou de marchés financiers (S&P 500) voient encore s’affronter tous les jours acheteurs et vendeurs, traders et brokers sur les parquets des places boursières. En outre, ce mouvement s’accompagne d’une accélération du trading haute fréquence (High Frequency Trading-HFT) à base d’algorithme traitant des milliers de transactions en quelques microsecondes. Sur le seul CAC 40, l’Autorité des marchés financiers (AMF) estime que près de 50 % des ordres sont réalisés par le HFT et aux Etats-Unis, ce chiffre atteindrait près de 70 %[7] ! L’impact de cette nouvelle forme de trading a déjà fait disparaitre un certain nombre d’acteurs des salles de marchés après les différents flashcrash observés depuis 2008, la réglementation du NYMEX a terminé le travail de virtualisation des marchés.

Difficile d’anticiper les conséquences de cette dynamique sur la transparence de l’information entre tous les acteurs, la manipulation des cours ou la spéculation. La criée et le parquet étaient des lieux d’échanges d’informations dans un milieu certes restreint d’acteurs, mais ils illustraient parfaitement le concept de marché. Avec la combinaison de l’informatisation des systèmes et la généralisation du HFT, les traders ne risquent-ils pas de devenir de plus en plus spectateurs des évolutions de marchés ?

Il était déjà difficile d’expliquer à des étudiants qu’une transaction physique de vente de riz entre l’Inde et le Nigéria nécessite de passer par un département de trading d’une entreprise basée à Genève, les évolutions actuelles risquent de ne pas faciliter la tâche. En paraphrasant Schiller, on pourra dire désormais que dans les Bourses de matières premières, il n’y a presque plus de matières premières mais il n’y a presque plus de traders non plus !

[1] http://www.cmegroup.com/company/nymex.html

[2] https://www.theice.com/energy

[3] http://investor.cmegroup.com/investor-relations/releasedetail.cfm?ReleaseID=894826

[4] http://www.wsj.com/articles/nymex-trading-pits-shut-down-marking-end-of-an-era-1483030301

[5] Selon Medlock et Jaffe (2009), durant les années 1990, on pouvait observer un volume de contrats actifs au NYMEX équivalent à 150 millions de barils jour, soit plus de deux fois la demande mondiale de pétrole à cette période. Sur les années récentes, ce chiffre a atteint un facteur 7, avec un volume de contrats (1 contrat = 1 000 barils) représentant 600 millions de barils jour

[6] E.Hache, F. Lantz, Analyse économique et modélisation de la spéculation sur les marchés pétroliers, http://www.wec-france.org/DocumentsPDF/RECHERCHE/66_Rapportfinal.pdf

[7] http://www.amf-france.org / Risques et Tendances N°16 : Cartographie 2015 des risques et tendances sur les marchés financiers et pour l’épargne